STEP3 会社の組織を整える

税金に関する基本ポイント

法人の税金は多種多様

経営者として税を熟知し「きちんと納税」「しっかり節税」

各種税金の意味を基礎から知れば「ミスをしない」「損もしない」

法人には納税の義務があり、業種に関わらず課せられるものに「法人税」「法人事業税」「法人住民税」「消費税」「固定資産税」「源泉所得税」などの種類があります。

ひとつひとつ簡単にみていきましょう。

法人税

多くの会社にとって各種の納税の中で大きなウエイトを占めるのがこの法人税です。

これは1事業年度の法人としての所得についてかかる税金です。収入ではなく所得(利益)にかかる税金ですから、赤字の会社には法人税は課せられません。

法人税の計算は実際には複雑な要素を含んでいますが、概略は以下の通りです。

① 決算日後に、売上などの収益から経費などの費用を差し引いて、1事業年度の会計上の利益を確定します。

② 会計上、費用として計上したものの一部は、法人税では費用として処理できません。同時に会計で収益としたものの一部には法人税では収益としないものがあります。これらの特殊項目の金額をプラスマイナスして、法人税上の利益(所得)を確定します。

③ 前項②で出した所得に税率を掛けて、法人税額を算出します。

法人事業税

これは事業を行っている全ての法人にかかる税金です。個人事業者にかかる事業税と区別するためにここでは法人事業税と記していますが、一般的に「事業税」と呼ばれています。

法人税と同様に、法人としての所得に税率を掛けて税額を算出します。よって赤字の年は利益がないので法人事業税は課せられません。

法人住民税

個人に住民税の納税義務があるのと同様に、法人にも住民税がかかります。

赤字の場合であっても、最低7万円は納めなくてはなりません(資本金1000万円以下で従業員が50名以下の場合)。

税額は以下のように決まります。

①都道府県民税

2万円(均等割) + 法人税の割合に応じて計算した税額(法人税割)

②市町村民税

5万円(均等割) + 法人税の割合に応じて計算した税額(法人税割)

赤字の年は「法人税の割合に応じて計算した税額」という部分に税金は発生しませんが、2万円+5万円=7万円は必ず納めることになります。

また、納税地により法人税割の金額・税率が異なります。

消費税

法人が支払う消費税は、個人消費者が品物を買ったときに支払う消費税とは意味合いが違います。

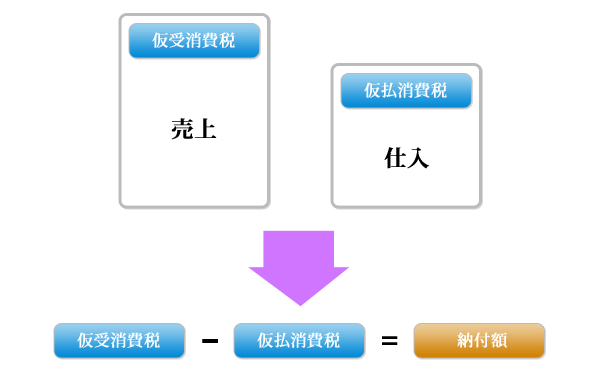

会社は商品なりサービスなりを売って事業を行っていますが、売れたときには買い手から消費税を受け取っています。これはそもそも預かったお金です。その一方、その商品を仕入れるときには会社は消費税を支払って購入しています。これを清算するととらえるとわかりやすいでしょう。

ごく簡単にいうと「商品を売ったとき、買い手から預かった消費税」から「その商品を仕入れたとき、支払った消費税」をマイナスした分を納めるのが法人の消費税です。

納付額となる消費税の考え方は以下の通りです。

消費税は免税されることがあります。

固定資産税

会社名義で所有している土地・建物・機械・備品などを償却資産といいますが、これらには固定資産税がかかります。

固定資産税は、市区町村が課税のもととなる金額を算定して税額を計算します。毎年4月頃に納税通知が届き、年4回(原則4月、7月12月、2月)の分割納税を行います。

固定資産のうち土地と建物は登記をするので所有の実態が明らかですが、それ以外の償却資産(車は除外します)については種類、数などを会社が申告します。

これを償却資産申告書といいます。

固定資産税の税率は1.4%ですが、次については免除されます。

・土地 20万円未満

・建物 30万円未満

・償却資産 150万円未満

源泉所得税

給料・報酬を支払う際に、会社は源泉所得税を預かります。その預かり分を納めるものです。原則として、給与や報酬を支払った月の翌月10日に納付しますが、一定条件の法人で納期の特例の届出をしている場合は1月および7月の年2回にまとめて納付することができます。

納税手続きの基本情報「時期はいつ?」「申告書・納付書はどこで入手する?」

納付期限は、申告書の提出期限と同じで、法人税、法人事業税、法人住民税、消費税は決算日から2ヶ月以内と決められています。全て郵便局か各種金融機関で納めます。

それぞれの申告書と納付書は、申告期限の1か月~1か月半前くらいの時期に、税務署や県税事務所などから郵送されてきます。源泉所得税だけは、年末調整の時期に納付書が送付されます。

悪意がなくても申告をしないと「無申告加算税」「延滞税」などの罰金が科せられる

税金の申告をせず済ませることはできません。税務署などから申告書などが送られてきているわけですから、申告をしなければ税務署にわかってしまいます。申告をしないと「無申告加算税」という罰金を科せられます。この罰金は、納めなくてはならない税金の15%にもなります。

申告期限を過ぎてから申告・納税をした場合も、原則として「無申告」の扱いになり罰金がかかります。その上、納税が遅れたことによる「延滞税」という罰金も科せられます。デメリットが大変大きいので、滞納をしないよう気をつけなくてはいけません。

もし会社の資金繰りが苦しく納税のできないほどの状況になった際は、まず税務署に相談します。事情や過去の納税実績によっては、分割納税にするなど考慮してもらえることがあります。

ご面談いただいた皆様に「会社設立完全ガイドブック」プレゼント!

ご面談いただいた皆様に無料で「会社設立完全ガイドブック」を差し上げております。

どうぞお気軽にお問い合わせください。